科创板周来了!

本周将迎来22只,除(,)外,其余21只均为科创板股票:周一1只、周三9只、周四4只、周五7只。

新股密集发行,资金面有无保障?

分析人士指出,本周虽然数量较多,计划募资总额达到307.42亿元,但流动性仍处于较为充沛的状态,足以吸收几百亿元的新股发行影响,预计不会对市场资金面和股票二级市场造成太大冲击。

22只新股密集登场

22只新股将在一周之内密集发行。按首发家数统计,这比今年5、6两个月的总数还多。Wind数据显示,今年5月、6月的IPO家数分别为9家、11家。

数据来源:wind

数据显示,目前7月已发及待发新股达到30只,有望创下2017年12月以来的新高。进一步统计显示,2017年12月以来,单月IPO家数还从未超过20家。

数据来源:wind

市场即将进入2018年以来新股发行最密集的时期,资金面有无保障?这无疑是值得关注的问题。

资金面走过至松时刻

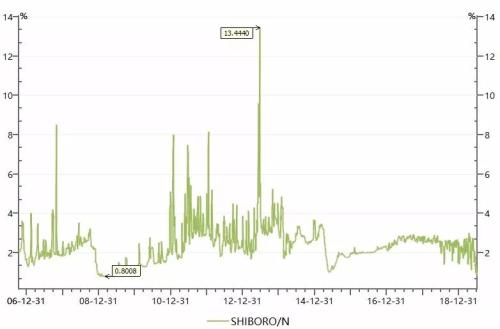

6月底7月初,资场经历了极为宽松的一段时期。上隔夜利率跌破1%成为一个标志性事件。

6月26日,隔夜Shibor跌破1%至0.99%,为2009年9月以来首次;7月4日,该指标进一步跌至0.84%,距2009年3月创出的0.80%的历史低位只有一步之遥。

数据来源:wind

更有代表性的银行间市场存款类机构7天期利率(DR007)一度跌破2%,最低至1.91%,创下近4年新低。

如此低的货币市场利率,已大幅偏离政策管理区间。当前7天期逆回购操作利率为2.55%,这意味着央行合意的7天期资金利率大概在2.6%左右。历史上,7天期与1天期回购利率平均相差约50个基点。由此推测,政策合意的隔夜利率可能在2.1%左右。近期,无论是隔夜还是7天利率,都大幅低于政策合意水平,央行予以适度引导就在情理之中。

自6月24日起,央行就停做了逆回购操作,本周持续通过存量逆回购到期实施流动性净回笼,全周净回笼3400亿元。受央行逆回购到期回笼,叠加法定准备金补缴、政府债券发行缴款等影响,流动性“水位”开始下降,资格逐渐触底反弹。

7月5日,货币市场利率纷纷止跌反弹,银行间市场上隔夜资金价格指标重返1%上方。

数据来源:wind

如果说隔夜利率破1%是短期流动性极度充裕的写照,那么如今隔夜利率重返1%以上,说明流动性正在走过峰值区域,资金面最宽松的时候正在过去。

保持宽松没有太大问题

央行维护流动性合理充裕的态度没有改变。最近实施净回笼,是为了引导流动性从过度充裕回归合理充裕,而不是大幅收紧流动性。合理预测,当流动性回到合理充裕,央行操作也将相应调整。

考虑到下周还有2200亿元央行逆回购到期,税期因素影响会在下周后半周开始显现,央行可能适时调整公开市场操作方向,总的来看,市场资金面保持总体宽松并没有太大问题。

事实上,7月央行继续开展如下流动性操作仍可期待。

一是定向中期借贷便利操作,即TMLF操作。央行于 2018 年 12 月宣布创设定向中期借贷便利(TMLF),一般是在季后首月第四周开展操作。预计7月第四周央行将继续开展TMLF操作。

二是7月有6905亿元MLF到期,其中7月13日到期1885亿元,7月23日到期5020亿元。央行对到期MLF进行适量操作是可以期待的。

三是面对月中税期高峰影响,预计央行将重启逆回购操作,对短期流动性进行调节。

预计不会对带来明显冲击

当前A股“打新”对社会资金仍具有很强的吸引力。

值得一提的是,收益率已经连续16个月下降。融360研究院数据监测显示,6月银行理财平均预期收益率跌至4.20%,环比下降4个基点,已连续16个月下降。

业内分析,银行理财收益率走低,缘于货币市场流动性充沛,在货币市场工具投资收益下降的情况下,银行理财预期收益率也随之走低。

在刚兑未完全破除的情况下,银行理财收益率仍在一定程度上被视为广义的无风险利率。随着理财收益率不断走低,居民追求更高收益的动力会驱使其他资产,股票“打新”因具有较高风险收益比,对于资金来说吸引力增强。

分析人士指出,结合近期新股发行情况和上市表现来看,预计投资者将积极参与下周新股申购。不过,大可不必担忧新股发行对资金面和股票二级行情造成冲击。

Wind数据显示,下周22只新股预计募资总额为307.42亿元,虽然比过去几个月发行规模要多一些,但在历史上并不算很高的水平。再考虑到新股申购无需预缴资金,前些年新股发行造成的资金在途效应已基本消除,且当前流动性处于较为充沛的状态,足以吸收几百亿元的新股发行影响,因此预计不会对市场资金面和股票二级市场造成明显冲击。

10-31 分类:国内

07-29 分类:科技

07-22 分类:科技

07-19 分类:国内

06-11 分类:国内

10-21 分类:体育

10-21 分类:体育

10-21 分类:体育

10-21 分类:财经

10-21 分类:财经